Letztes Update: 26. November 2021

Wenn du zum Beispiel den Arbeitgeber wechselst und beim neuen Arbeitgeber nicht direkt mit Arbeiten beginnst, sondern dazwischen eine längere Reise machst oder eine Auszeit nimmst, dann musst du dein Vorsorgekapital, welches du in der 2. Säule angespart hast, in eine Freizügigkeitslösung einzahlen.

Weitere Beispiele für einen temporären Austritt sind:

- Arbeitslosigkeit

- Auslandaufenthalte

- Babypause

- Weiterbildung/Studium

Ein definitiver Austritt kann zum Beispiel sein, wenn du auswanderst oder dich selbständig machst und dich in der Selbständigkeit keiner Pensionskasse anschliesst.

Der liegt momentan bei mickrigen 0.04%.

Ja genau. Wenn du bei einem Arbeitgeber angestellt bist, dann hast du mit der Pensionskasse nicht viel zu tun. Der Arbeitgeber hat sich einer angeschlossen und zieht deinen Anteil ab, den er dann zusammen mit seinem Anteil der Pensionskasse überweist. Du siehst dies auf deinem Lohnausweis. Wenn du aber keinen Arbeitgeber mehr hast, dann kannst du selbst entscheiden, bei welchem Anbieter du ein Freizügigkeitskonto eröffnen willst und ob du eine Kontolösung mit festem Zinssatz oder eine Wertschriftenlösung bevorzugst.

Wenn du nur für ein paar Monate ins Ausland gehst und danach in der Schweiz wieder zu arbeiten beginnst, dann eignet sich die Wertschriftenlösung nicht. Denn sobald du beim neuen Arbeitgeber bist, musst du dein Vorsorgekapital vom Freizügigkeitskonto an die Pensionskasse des neuen Arbeitgebers überweisen. Und wenn in diesem Zeitpunkt die Aktienmärkte gerade in einem Tief sind, hast du natürlich Pech.

Wenn du aber auswanderst oder dich selbständig machst, dann hast du einen viel längeren Anlagehorizont und kannst Schwankungen einfach aussitzen. Ab fünf bis zehn Jahren fährst du mit einer Wertschriftenlösung wohl um einiges besser als mit einer Kontolösung. Ausserdem investiert du mit Wertschriften in Realwerte, was einen gewissen Inflationsschutz mit sich bringt.

Zweimal nein. Erst beim Bezug fallen Kapitalauszahlungssteuern an. Das Vorsorgevermögen wird beim Bezug getrennt vom übrigen Einkommen zu einem Vorzugstarif versteuert. Und wie könnte es auch anders sein: Die Höhe ist von Kanton zu Kanton verschieden. Die Steuerprogression kann mit einem gestaffelten Bezug gebrochen werden. Allerdings kann ein Freizügigkeitskonto nicht einfach gesplittet werden. Nur beim Austritt aus der Pensionskasse kann eine Aufteilung erfolgen.

Folgende Szenarien berechtigen zum Bezug des Freizügigkeitsguthabens:

- Erreichen des AHV-Rentenalters (hier muss du das Guthaben beziehen, spätestens nach fünf Jahren nach Erreichen des ordentlichen Rentenalters, frühestens fünf Jahre davor)

- Definitive Ausreise aus der Schweiz

- Invalidität

- Selbständigkeit (nur in den ersten zwölf Monaten nach Bestätigung der Selbstständigkeit durch die AHV-Ausgleichskasse)

- Erwerb und Bau von selbst genutztem Wohneigentum

- zur Amortisation von Hypotheken von selbst genutztem Wohneigentum

Nein, nur gebundene Gelder der 2. Säule können auf ein Freizügigkeitskonto überwiesen werden. Die Gelder müssen von einem anderen Freizügigkeitskonto oder von einer Pensionskasse stammen. Von deinem Sparkonto auf dein Freizügigkeitskonto geht also nicht.

Willst du fürs Alter sparen, dann steht dir die Säule 3a zur Verfügung.

Freizügigkeitskonten und Freizügigkeitslösungen mit Wertschriften sind nicht neu. Relativ neu und definitiv neu bei VIAC ist aber die Möglichkeit, dies kostengünstig dank Onlineprozessen und dem Einsatz von Indexfonds umzusetzen. VIAC kennst du ja vielleicht als günstigen Anbieter für deine Säule 3a. Genau diesen einfachen Ansatz haben sie auf die Freizügigkeitslösungen übertragen.

Momentan steht dir zur Verwaltung deiner Freizügigkeitsgelder nur die Webseite zur Verfügung. Die App von VIAC bietet nur Zugang zu deiner dritten Säule.

Etwas früher auf dem Markt war zum Beispiel valuepension.

Auch Descartes Vorsorge bietet die Möglichkeit digital ein Freizügigkeitsdepot zu eröffnen. Das spezielle daran: Die nachhaltigen und kostengünstigen Vorsorgestrategien basieren auf dem Konzept der “Minimum-Varianz”. Dieser wissenschaftliche und in der Praxis erprobte Anlageansatz reduziert das Anlagerisiko und federt negative Marktphasen ab.

Die Gebühren bei VIAC hängen von der gewählten Anlagestrategie ab und bewegen sich gesamthaft zwischen 0.00% und 0.54%. Ein- und Auszahlungen sowie Umschichtungen sind darin bereits enthalten.

valuepension verrechnet eine All-in-Fee von 0.49%. Darin sind die Produktkosten meistens enthalten. Allerdings gibt es bei einigen Strategien zusätzliche TER-Kosten, diese variieren von Strategie zu Strategie zwischen 0.00% und 0.05%.

Je nach Anlagestrategie kann also entweder VIAC oder valuepension vorteilhafter sein.

Im Vergleich zu klassischen Anbietern sind diese Gebühren etwa 70% tiefer.

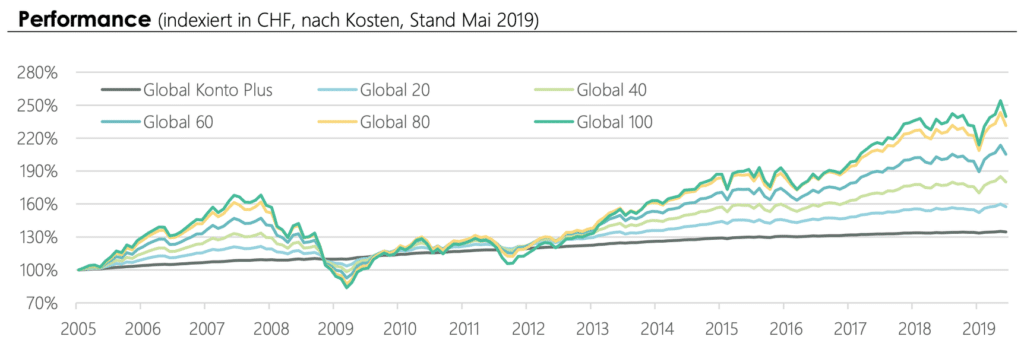

Ähnlich wie bei der Säule 3a bietet VIAC die Anlagefokusse Schweiz, Global und Nachhaltig an. Innerhalb der Anlagefokusse können dann Aktienanteile von 5%, 20%, 40%, 60%, 80% und 100% gewählt werden.

Auch eine Kontolösung mit momentan 0.05% Zins bietet VIAC an. Und erfahrene Anleger können sich die Strategie selber zurechtlegen.

Es ist ausserdem möglich für den überobligatorischen Teil einen andere Strategie als für den obligatorischen Teil zu wählen.

Nein, bei VIAC kann nur das Guthaben im Überobligatorium in die Strategie 100 investiert werden. Im Obligatorium kann maximal die Strategie mit 80% Aktien gewählt werden.

Die Aufteilung in Obligatorium und Überobligatorium kannst du nicht selber vornehmen, die wird durch die Pensionskasse deines vorherigen Arbeitgebers bestimmt. Du findest die Aufschlüsselung auf deinem Pensionskassenausweis.

Der Teil, welcher in der Kontolösung bei VIAC angelegt ist, liegt bei der WIR Bank. Als Depotbank fungiert die Credit Suisse.

Transparenz und Disclaimer

Für diesen Blogbeitrag wurde ich von niemandem bezahlt, er widerspiegelt meine subjektive Meinung.

Wenn du durch meine Links und Codes Konten oder Geschäftsbeziehungen eröffnest, Produkte oder Dienstleistungen bestellst, kann es sein, dass ich dafür eine Provision erhalte. Dir entstehen dabei jedoch keine Nachteile wie höhere Preise oder ähnliches. Es gelten die AGBs der jeweiligen Anbieter. Affiliate-Links sind mit einem * gekennzeichnet.

Kapitalanlagen sind mit Risiken verbunden, welche im schlimmsten Fall zum Verlust des eingesetzten Kapitals führen können.

Sämtliche Veröffentlichungen, also Berichte, Darstellungen, Mitteilungen sowie Beiträge in Blogs auf dieser Website („Veröffentlichungen“) dienen ausschließlich der Information und stellen keine Handelsempfehlung hinsichtlich des Kaufs oder Verkaufs von Wertpapieren dar. Die Veröffentlichungen geben lediglich meine Meinung wieder. Ich übernehme trotz sorgfältiger Recherche keine Gewähr auf Richtigkeit, Vollständigkeit und Aktualität der in den Veröffentlichungen enthaltenen Informationen.

5 comments

Neue Codes, damit bezahlst du auf den ersten CHF 1’000.00 Vorsorgevermögen keine Verwaltungsgebühr – ein Leben lang!

MJmevwz

7JAHXS7

tJy1a3Y

YJMVrDw

3JeHegK

Mit diesem Rabattcode sparst Du Verwaltungsgebühren bei VIAC:

vCJNnFy

Hey zämä

Toller Bericht! 🙂

und für die ersten Fr. 500.– zahlst du keine Verwaltungsgebühr für dein Vorsorgevermögen (ein Leben lang!). Dafür einfach eines dieser Codes eingeben:

vJwFpLp

fJCmTEi

nJR42Mf

JJLhKyc

CJrNUps

Liebe Grüsse

Hallo

Hier noch ein paar codes VIAC

NJNL5Ra

1JowzxG

OJzRO81

YJkP0d1

Grüsse

MIA

Hallo zusammen

Danke für den Viac Update-Bericht. Hier sind meine fünf Codes für die Kontoeröffnung bei Viac, damit auch du profitierst.

hCwhETi

iCEklkT

LCgH611

cC5X01g

2C96UaE

Danke und Gruss

Patrick